IPO-Markt – Auch Douglas-Debüt bringt keinen Durchbruch

Lange Zeit war das Fenster für Börsengänge in Europa geschlossen, Investmentbanker mussten gestrichene bzw. gekürzte Boni hinnehmen.

So berichtete der Rothschild-Banker Christian Kolodinski auf einer Veranstaltung im Juni 2023: „Der IPO-Markt versteckt sich seit anderthalb Jahren hartnäckig“, und wies auf die ungewöhnlich lange Dauer dieses Zustandes hin. Umso mehr hofften Marktteilnehmer sowie die Unternehmen in der Pipeline auf 2024 und neuen Elan.

Bisher hat sich auch im Anfangsquartal nicht allzu viel getan, doch nun kam Hoffnung auf: In dieser Woche (21.3.) wagte die Kosmetik-Kette Douglas schließlich den Gang aufs Parkett (Teil-IPO, 32% wurden an die Börse gebracht). Hauptaktionäre sind nach wie vor der britische Finanzinvestor CVC und die Familie Kreke. Prompt folgte jedoch Ernüchterung, der Aktienkurs sank am ersten Handelstag unter den Ausgabepreis von 26,00 Euro. Am heutigen Freitag (22.3.) notierte er auf Xetra um die 23-Euro-Marke.

„Auch wenn die ersten Handelstage enttäuschend verlaufen sind, zeigen Börsengänge wie der von Douglas oder auch Reddit in den USA, dass das Umfeld im ersten Quartal 2024 ein IPO-freundlicheres ist“, kommentiert Martin Rezaie, Partner und DACH-Chef bei der M&A-Beratung GP Bullhound, für PLATOW.

Im Vergleich zu 2023 seien die wirtschaftlichen Rahmenbedingungen positiver, was sich zum Beispiel durch erwartete Zinssenkungen zeigt. „So sehen wir nicht nur Höchststände beim DAX, sondern auch, dass große IPOs wieder möglich sind“, schlussfolgert er. Das starke Interesse am Börsengang von Reddit und die hohe Bewertung zeigten zudem, dass sich die Sicht auf Online- und Tech-Unternehmen seit 2023 deutlich verbessert habe, fügt Rezaie hinzu.

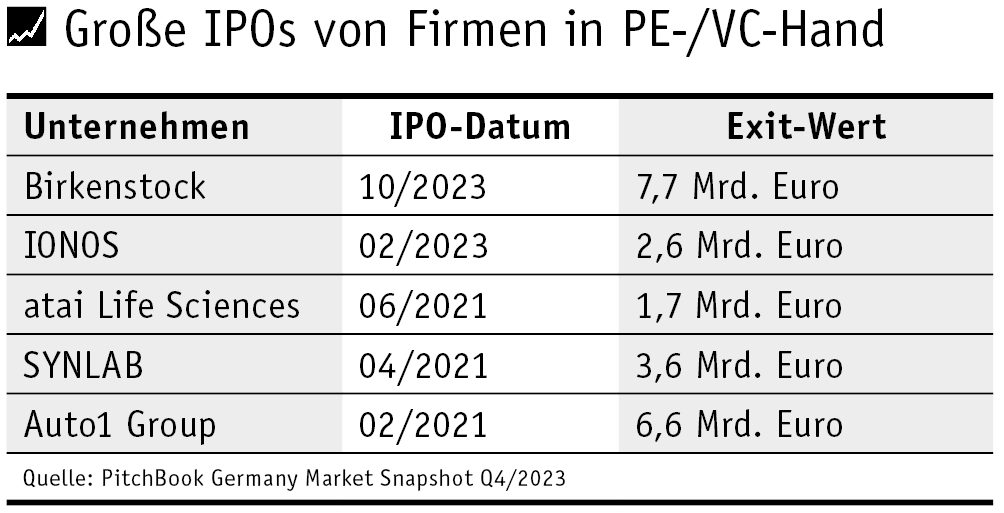

Die größten Börsengänge deutscher Unternehmen, die sich vormals in der Hand von PE- oder VC-Investoren befanden, nach Umfang des Exit-Wertes sortiert (Auszug s. Tabelle), waren seit 2019 Birkenstock, Auto1 Group, SYNLAB, TeamViewer, BioNTech, IONOS, Atotech Deutschland, CureVac, atai Life Sciences und Mytheresa.com – wobei die meisten davon an der NYSE gelistet sind.

Der Großteil davon stammt aus den Bereichen Biotech und Software. Während es 2021 noch 19 (Teil-)IPOs deutscher Firmen in PE-/VC-Hand gab, stürzte die Zahl 2022 auf drei ab. 2023 war es sogar nur einer. PE-Firmen scheuen das Parkett nach wie vor. ck