Die Blase ist angekommen

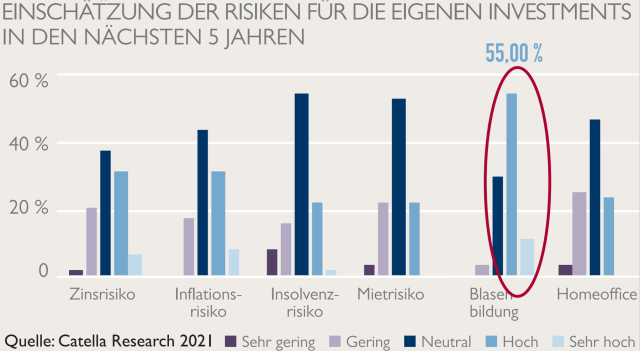

Mehr als die Hälfte der von Catella Research befragten 250 deutschen Asset-Manager sehen in der Blasenbildung das größte Gefahrenpotenzial für die eigenen Investments. Die Gefahr einer bereits aktuellen Asset-Preis-Blasenbildung sehen 48% der Befragten.

55% erwarten eine Blase in den nächsten fünf Jahren. Das ist das zentrale Ergebnis der „Asset-Allokation-Studie 2021“ von Catella. Allerdings sei die hälftige „halb leer, halb voll“-Betrachtungsweise der aktuellen Bewertungen eher die Ausnahme. Dennoch sei die geteilte Meinung zur Blasenbildung insofern von Bedeutung, da die Blase bei den Managern angekommen ist. In der vorherigen Umfrage 2019 wurde der Blasenaspekt in den Anlagestrategien noch kategorisch ausgeschlossen.

Die Investoren stünden nach nun einer Dekade stetiger Renditekompressionen vor dem Szenario einer Zinswende. Das bedeute anziehende Renditen und mögliche Kapitalwertrückgänge. Daraus resultiere jetzt die Aufgabenstellung, langfristige und nachhaltige Investments zu tätigen, resümiert Thomas Beyerle, Group Head of Catella Research. Das werde durch seit Jahren stetig steigenden Immobilienpreise erschwert. Gleichzeitig bilden Angebotsmangel, fehlende Alternativen und hohe Nachfrage bei gleichzeitig steigender Inflationserwartung den Boden für weitere Preissteigerungen, sieht Beyerle. Eine durch Zugzwang der Notenbanken anstehende Zinswende könne aber spürbare Auswirkungen für die gewerblichen Immobilienmärkte haben.

Klare Botschaften der Befragung seien, dass nachhaltige Investments mit Fokus auf ESG und Impact Investing zukünftig weiter stark an Bedeutung gewinnen würden. Trotz einer erhöhten Homeoffice-Quote sehen die Investoren weiterhin einen hohen Bedarf an Büroimmobilien. Es bestehe aber ein latentes Optimierungsrisiko bei Bestandsgebäuden außerhalb der CBD-Lagen. Gleichzeitig unterstütze der Anstieg der Homeoffice-Quote im Bürosegment die Verlagerung hin zu Wohn- und Logistikimmobilien. Büro- und Wohnimmobilien stellen weiterhin die relevantesten Anlageklassen. Keine Einigkeit herrscht beim Thema Zinsanhebung. Rund 30% rechnen mit steigenden Zinsen in den nächsten 36 Monaten, 22% erwarten hingegen keine Zinswende.

Insgesamt sei festzustellen, dass die Einschätzungen der Branche nicht mehr so synchron laufen wie vor Covid. Das zeige, dass die Märkte eigene Profile ausbilden und Investoren sehr rational Chancen und Risiken abwägen würden, urteilt Beyerle. Als Handlungsalternativen leitet Catella ab, dass nachhaltige Investments mit Fokus auf ESG und Impact Investing zukünftig weit stärker berücksichtigt werden müssten. Niedrige Zinsen würden Debt und Mezzanine-Finanzierungen aktuell attraktiv machen. Jedoch scheint sich das Ende der Renditekompression allmählich einzustellen. Eine Zinsanhebung könne zwischen 2023 und 2025 erwartet werden. Bei Büro würden Core-Objekte mit flexiblen Flächen die Non-Core-Objekte deutlich outperfomen. Hier wies PLATOW bereits auf Bewertungsrisiken im Bestand hin. Der Shift zu Logistikimmobilien sei Pandemie und E-Commerce geschuldet. Hier sei zunehmend weitsichtiges Agieren notwendig.

Die größten Investment-Risiken

Quelle: Catella Research