Frankfurt drohen magere Bürojahre

Die grundlegenden Überlegungen der aktuellen McKinsey-Studie (s. u.) werden sich auch auf Frankfurt auswirken. Allerdings kennt Frankfurt Leerstandsquoten von 15 bis 20% auch schon aus der jüngeren Geschichte nach der Jahrtausendwende-Flaute und der Finanzkrise. Obwohl es heute noch weit besser aussieht, macht auch das aktuelle Zahlenwerk schon keine Freude.

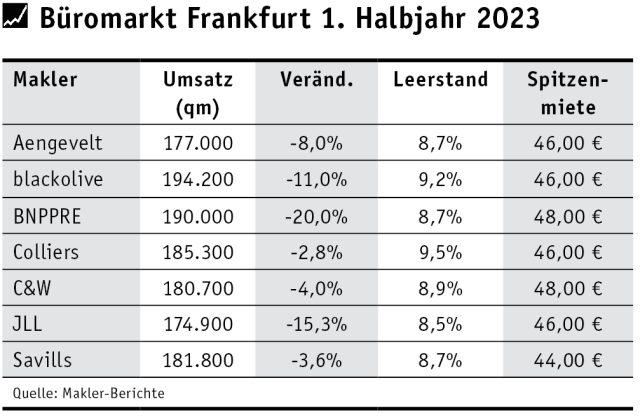

Ohne einen einzigen Mietvertrag über 10 000 qm beendet der Frankfurter Büromarkt das erste Halbjahr. Der Flächenumsatz lag je nach Maklerrecherche zwischen 175 000 und gut 190 000 qm. Die Einbrüche werden auf 11 bis 15% beziffert. Frankfurt werde sich aber darauf einstellen müssen, dass die Hochjahre aus der vorpandemischen Zeit vorbei sind, so Kevin T. Nguyen, Geschäftsführer bei blackolive. Flächenumsätze von bis über 700 000 qm seien so schnell nicht wieder zu sehen. Homeoffice, New Work, Zinswende mit schwierigem Finanzumfeld und die Verwerfungen, die Pandemie, Ukraine-Krieg und Inflation angerichtet haben, würden Flächenreduktionen in vielen Unternehmen unvermeidlich machen.

Größte Anmietung des laufenden Jahres bleibt der Abschluss von Universal Investment mit ca. 9 600 qm im Projekt „Timber Pioneer“ im ersten Quartal. Der größte Vermietungsdeal im zweiten Quartal wurde von Eintracht Frankfurt mit 8 800 qm in der Otto-Fleck-Schneise 7 getätigt, gefolgt von American Express mit 5 100 qm in der Projektentwicklung „The Spin“ sowie State Street mit knapp 4 900 qm im „ONE“. Stärkste Nachfrager waren wieder die Finanzdienstleister mit 20% des Gesamtflächenumsatzes, gefolgt von der Öffentlichen Verwaltung mit 16% sowie Verbänden und sozialen Einrichtungen mit 12%. Hohe Qualitäts- und ESG-Anforderungen bei gleichzeitiger Flächenverkleinerung erhöhen die Bereitschaft zu höheren Mieten. Diese sind aber angesichts der stark gestiegenen Baukosten auch notwendig.

Die Frankfurter Spitzenmiete liegt laut blackolive, Colliers und JLL bei 46 Euro. Cushman & Wakefield scheint Vermietungen zu 48 Euro aufgetan zu haben, während Savills wohl lediglich bis 44 Euro fündig wurde. Allerdings müssen hier noch stark gestiegene Incentives berücksichtigt werden. Der Leerstand hat im zweiten Quartal nachhaltig die 1 Mio.-Grenze überschritten. Die Leerstandsquote liegt zum Halbjahr um die 9%, rund 15% höher als Mitte 2022. Die höchste Leerstandsquote von 39,5% weist blackolive für den Offenbacher Kaiserlei aus, die niedrigste im Westend mit 4%. Der Central Business District, bestehend aus Bankenviertel, Westend und City, konnte das Leerstandsniveau von knapp über 5% halten. Für das laufende Jahr und wohl auch darüber hinaus rechnet blackolive nicht mit einem Ende des Leerstandsanstiegs.

Von den restlichen, sicheren Fertigstellungen für 2023 und 2024 von insgesamt knapp 400 000 qm sind über 45% vorvermietet. Inwieweit die für die Folgejahre ab 2025 projektierten jährlichen 500 000 qm zur Durchführung kommen, steht in den Sternen.